IAB、PwC普华永道发布《2015美国数字广告收入报告》

(Domarketing) 发表于 2016-04-28 17:11:53 点击:

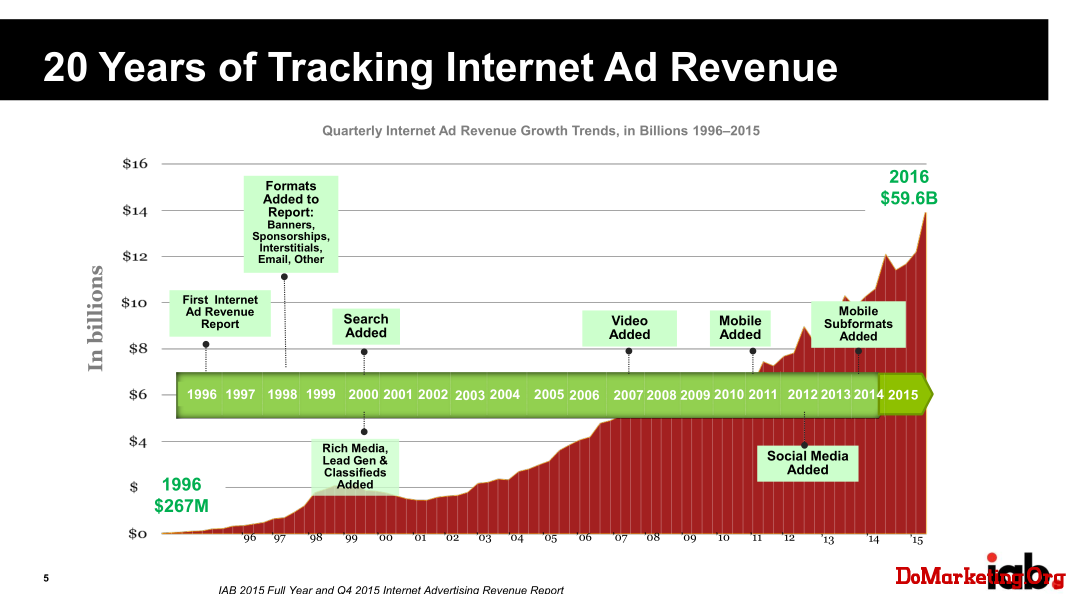

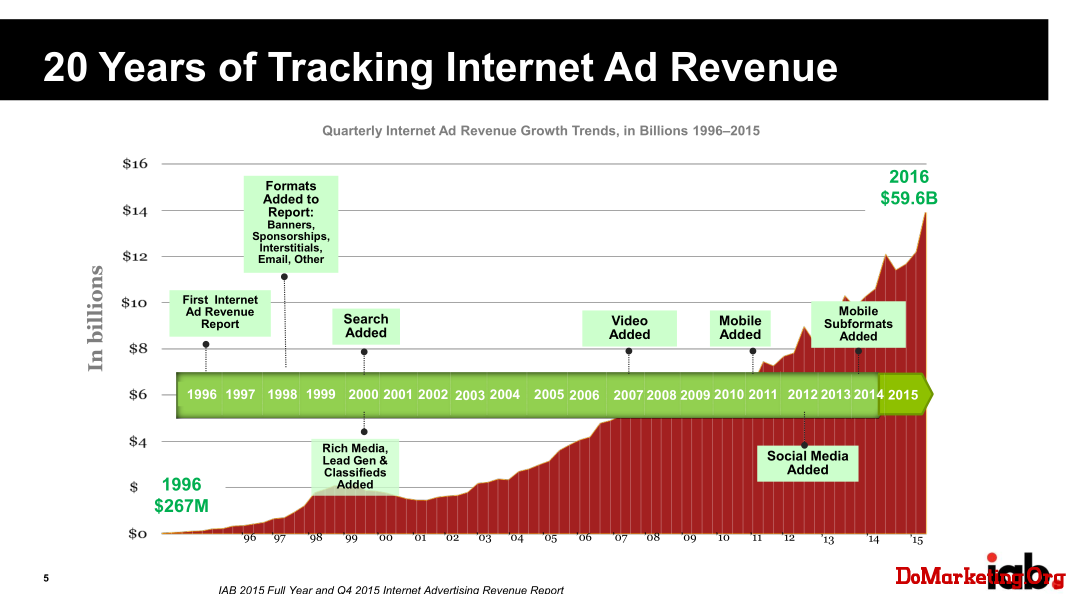

近日,由美国互动广告局IAB(Interactive Advertising Bureau)与PwC普华永道最新联合发布《2015美国数字广告收入报告》中指出,2015年美国数字广告营收创造了20年来的历史峰值,达596亿美元,与2014年的495亿

近日,由美国互动广告局IAB(Interactive Advertising Bureau)与PwC普华永道最新联合发布《2015美国数字广告收入报告》中指出,2015年美国数字广告营收创造了20年来的历史峰值,达596亿美元,与2014年的495亿营收相比,增长101亿美元,涨幅达20.4%,实现连续六年两位数增长。

本次营收大涨的驱动主力源自以下三个方面:

1. 移动占总营收的最大份额35%,移动广告总计207亿美元,同期增长66%;

2. 视频广告(非移动端)继续保持两位数的增长,营收总计42亿美元,较去年增长30%;

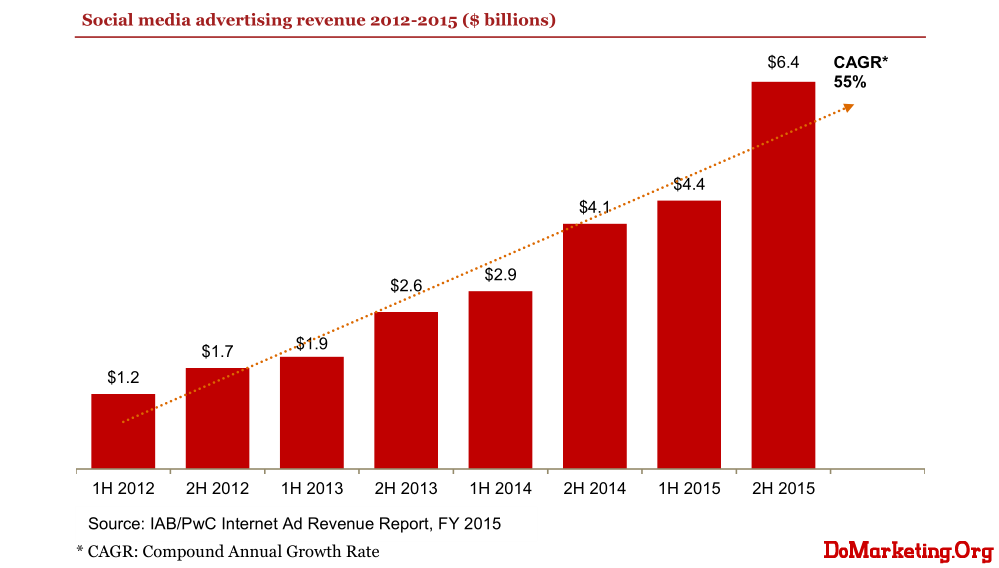

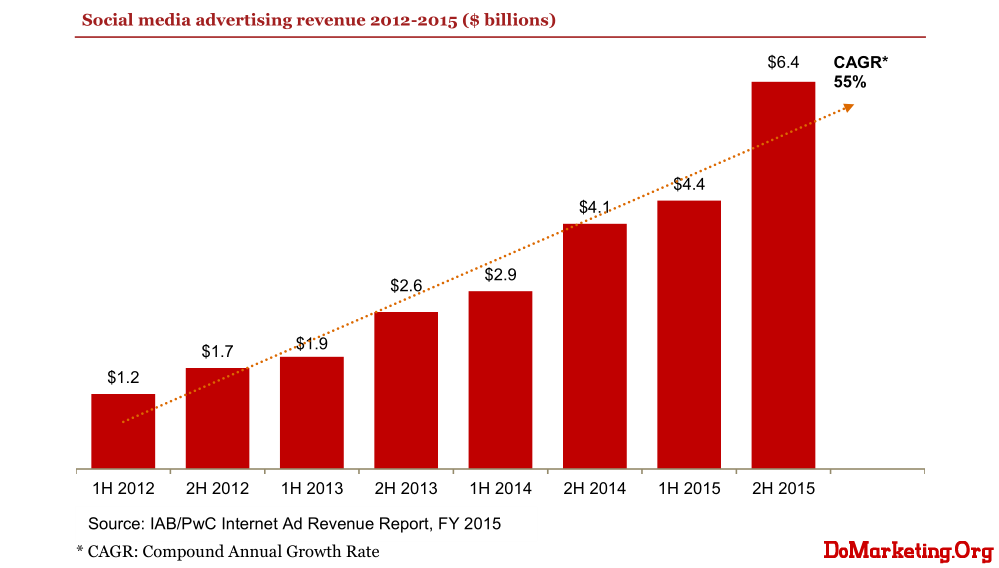

3. 在所有可监测数据的广告平台形式中,社媒广告的贡献率紧跟移动广告之后,总计109亿美元,较2014年提升55%。

今年也是双方合作发布此项报告的第20个年头,报告除了总结2015年数字广告表现外,还回顾了20年来美国数字广告发展历程,并进行了分析对比。

1.2015年度营收情况

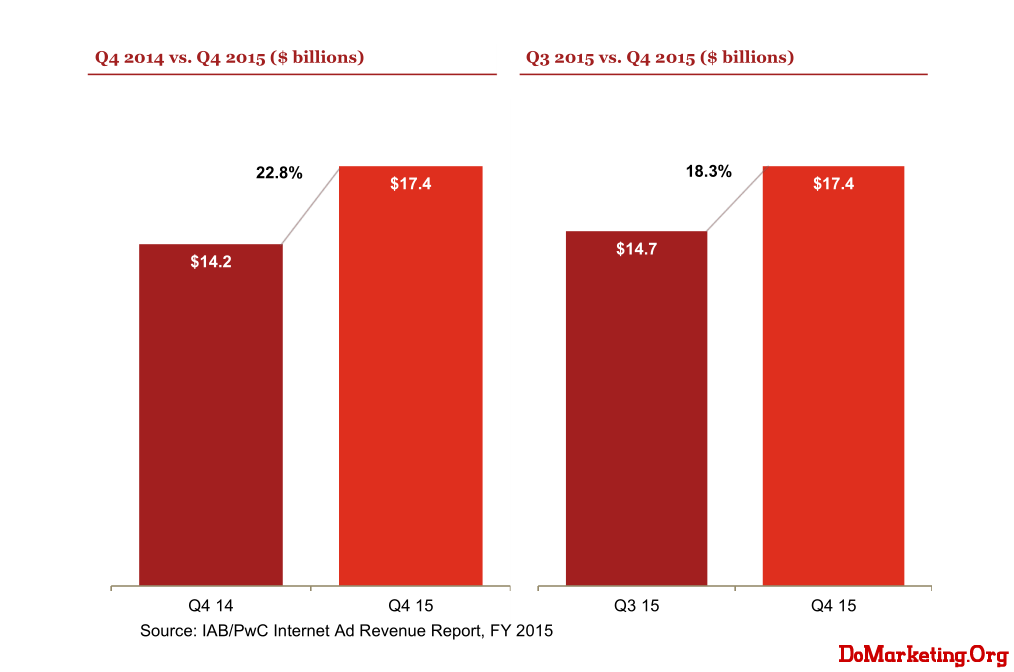

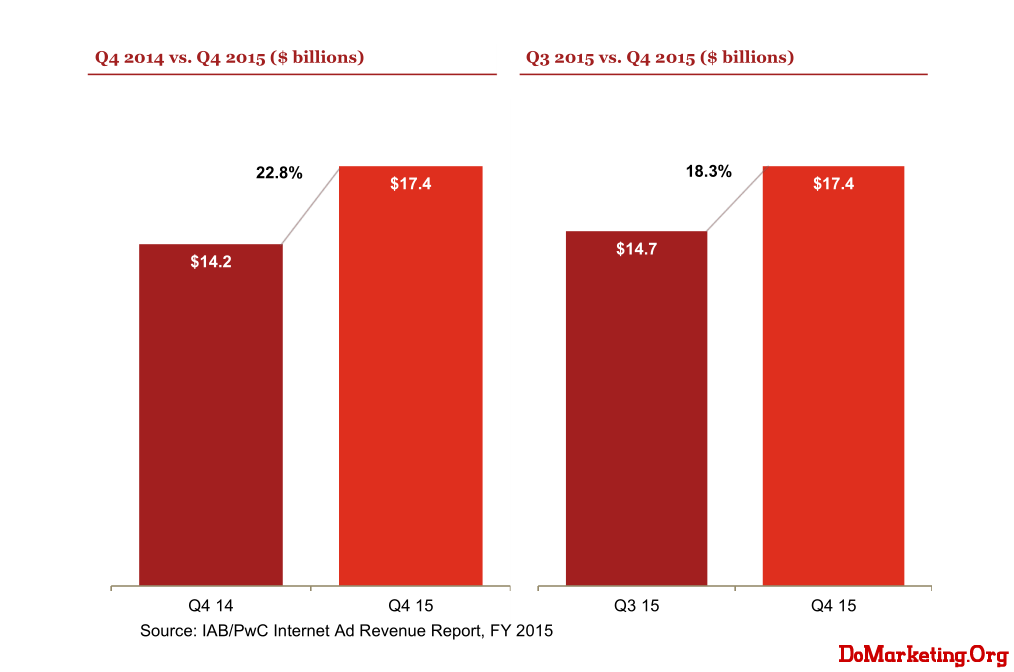

2015年数字广告总营收596亿美元中,四季度增长明显,达174亿美元,远超三季度147亿美元记录,环比增长18.3%;于2014年同期142亿相比,同比增长22.8%。

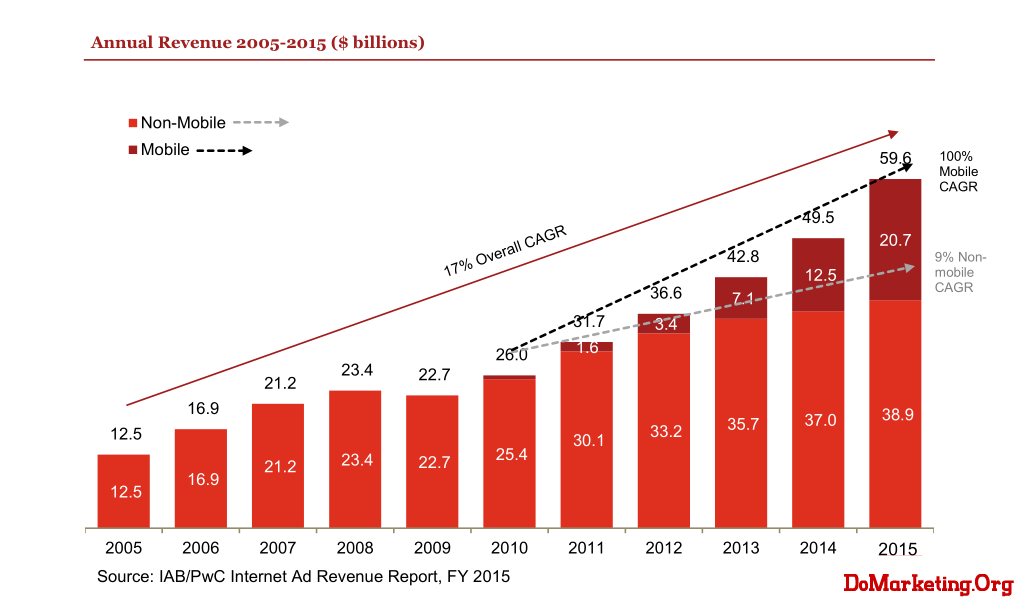

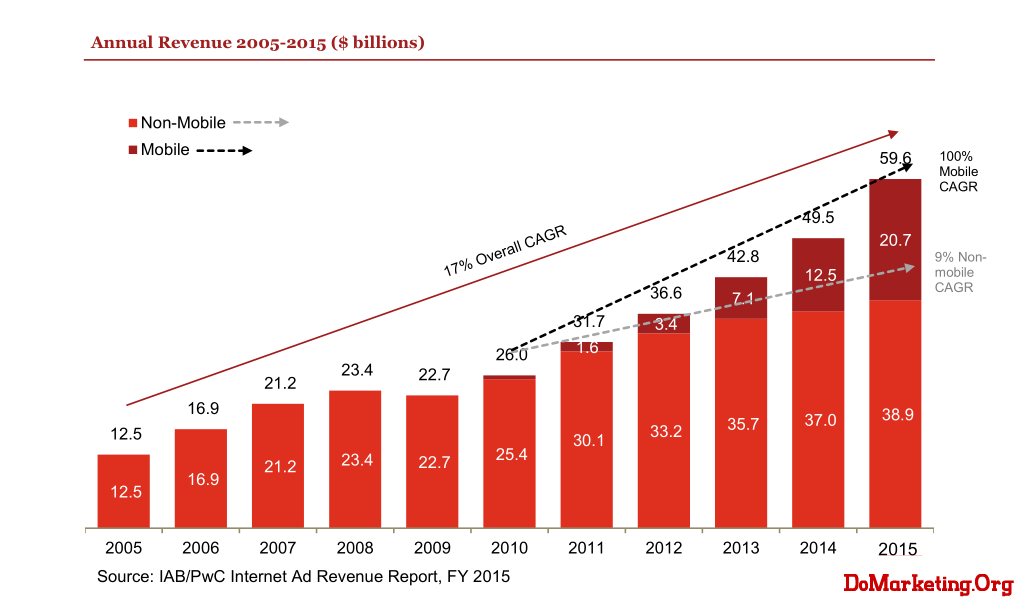

从过去10年的数据中可以得出,2015年的CAGR(年度复合增长率)达17%,远超美国GDP同期3%的增幅。2010年后,互联网广告受到移动广告100%CAGR(而非移动CAGR为9%)增长引擎驱动,实现前所未有地高速增长。

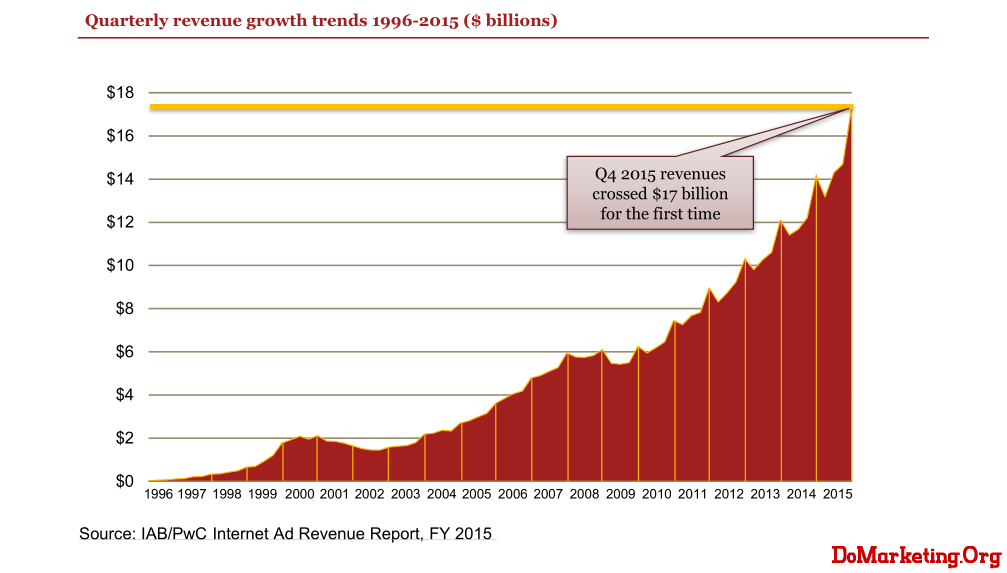

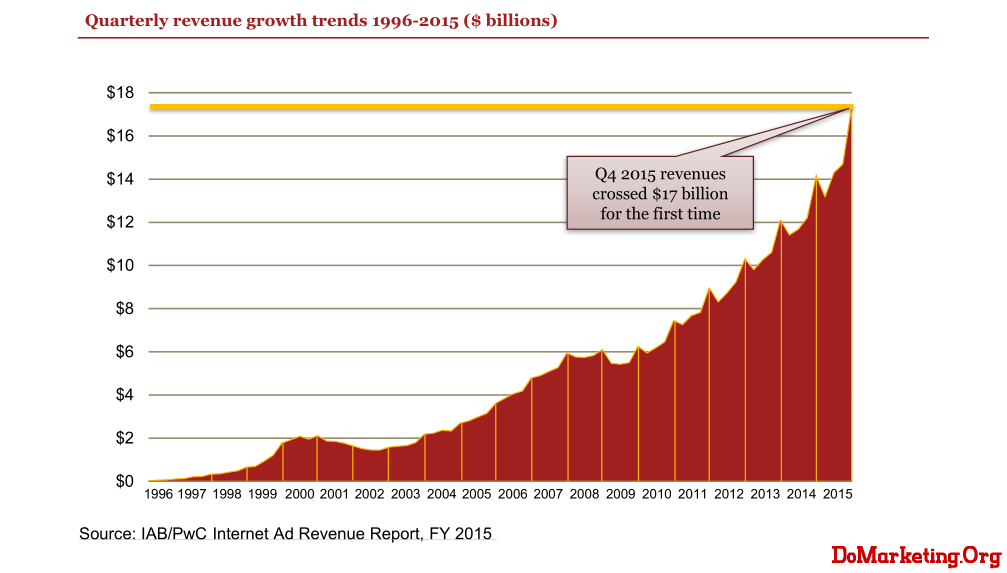

从过去10年的季度数据发现,伴随每年一季度营收下降后,四季度营收一般会呈反弹上升趋势。尽管有明显的淡旺季之分,但自2010年后,一季度营收仍会超出前年三季度广告营收。2015年四季度营收也是有史以来首次打破170亿美元营收记录。

4.前十位广告公司为营收主力

从2005-2015年间,前10位广告公司对整体营收具有主导作用,大约占到全年营收69%-75%。从2015年四季度看,排名前10位的广告公司营业额占互联网广告总收入的75%,比2014年同期记录的71%略高。排名11-25的广告公司占2015年四季度营收的9%,比2014年的11%有所下降。

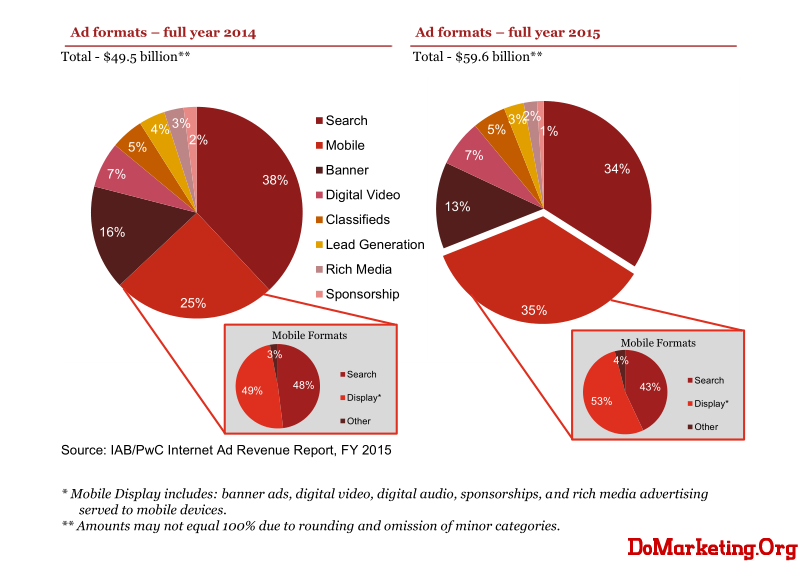

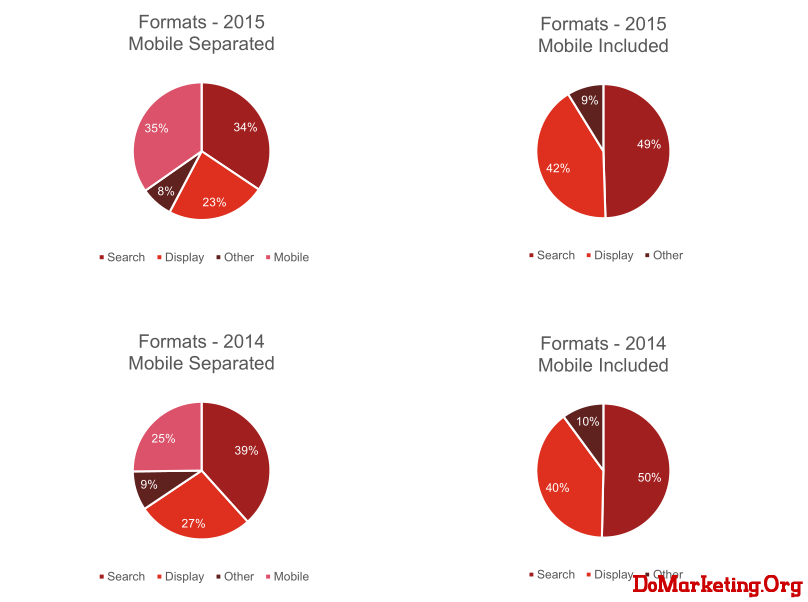

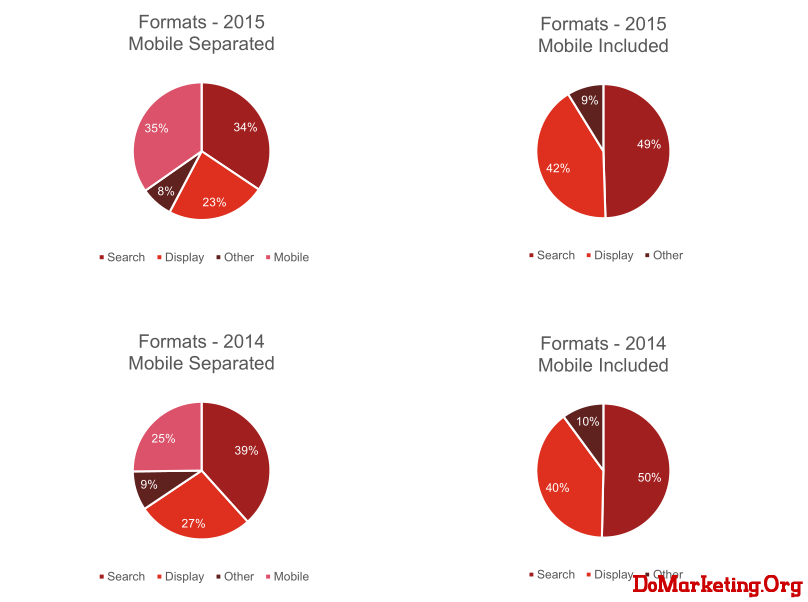

PC向移动端迁移,2015年非移动搜索广告占总营收的34%,较2014年同期下降了38%。而2015年搜索总体营收为205亿,较2014年总额190亿提升了8%。

非移动展示广告收入139亿美元,约占总额的23%,与2014年同期135亿(占比27%)相比上升3%。2015年展示广告主要由banner广告收入77亿(占比13%)、视频广告收入42亿(占比7%)、富媒体广告收入13亿(占比2%)以及赞助广告收入6.49亿(占比1%)。

2015年不同广告形式份额总体占比

2015年移动广告营收达207亿,占比35%,与2014年同期的125亿(占比25%)相比涨幅达66%。

2015年非移动分类广告营收为28亿(占比5%),比2014年同期的27亿(占比2%)上升2%。2015年非移动引导性销售约为18亿,占比3%,比2014年同期的19亿(占比4%)下降了6%。

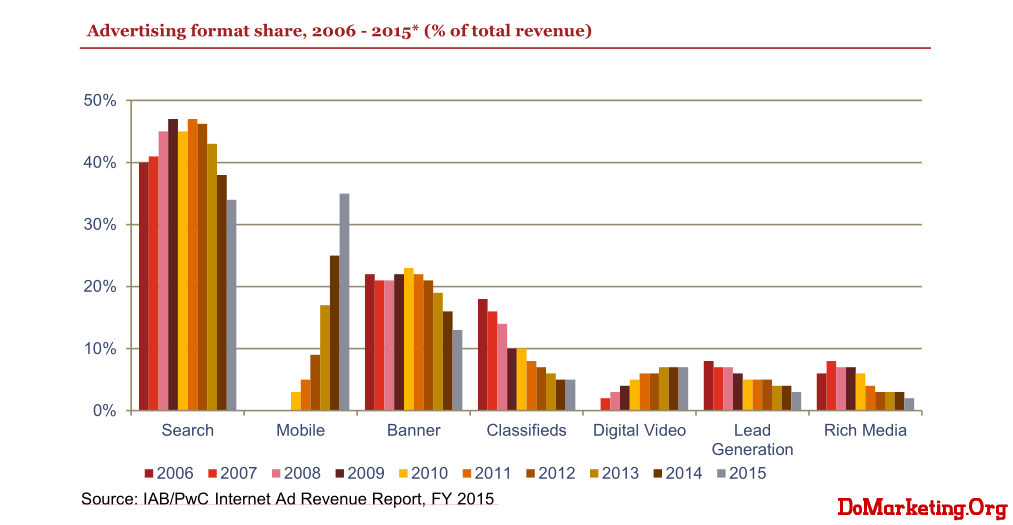

6.2006-2015 年广告形式表现趋势

移动广告目前已跃升至2015年度营收的最大份额35%,此前2013年和2014年分别占比17%和25%。同时,在融合其他一些广告形式之后,移动广告类别也变得多种多样。

伴随眼球经济向移动端转移,展示广告和搜索广告均开始转向移动端发展。将移动广告按照单一门类来看,其在总营收中占比为35%,较2014年25%提升10个百分点。若将包含移动的搜索以及展示广告算在一起,搜索广告几乎占到总营收的一半。伴随移动与展示广告形式上的融合,2015年包含移动的展示广告份额已从2014年的40%增长到2015年的42%。

社媒广告2015年营收总计109亿美元,较2014年的70亿,显著提升了39亿。自2012年开始对社媒开始统计至今,社媒广告收入一直以55%的年均复合增长率稳健增长。2015年接近18%的互联网广告都与社交媒体相关,而2014年所占比例为14%。

注:此处社媒广告指所有社交平台推送的广告,平台涵盖社交网站、社交游戏以及移动应用,包括台式电脑、便携式电脑、智能手机和平台电脑等所有屏幕设备。

7.各行业类别广告营收状况

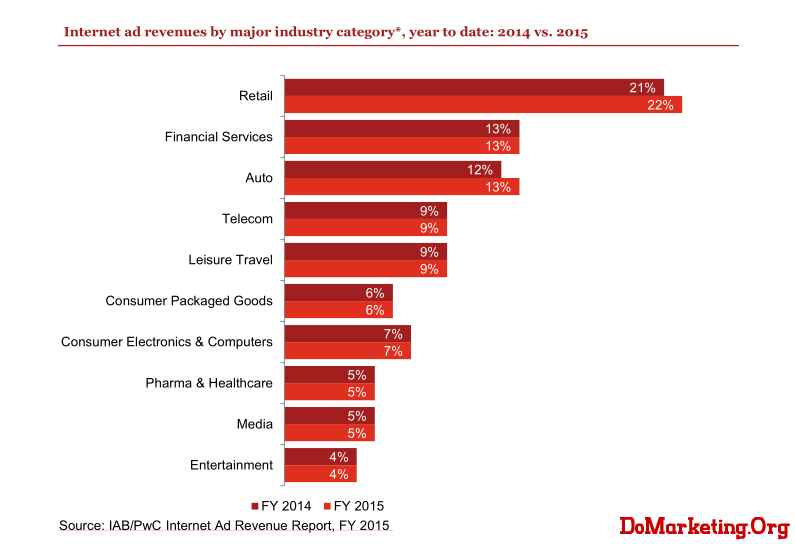

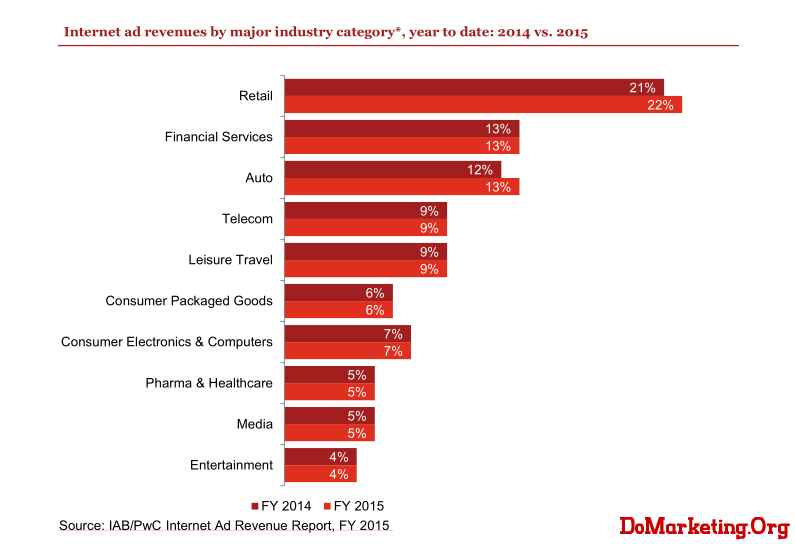

按照行业类别看,零售业仍然是互联网广告支出最高的行业,占据2015年全年广告营收的22%,高于2014年营收总额21%的记录。金融服务业和汽车行业的广告支出相当,分别各占2015年互联网广告营收的13%。电信企业和旅游休闲产业同时位居营收第三位,各占互联网广告总营收的9%,与2014年的营收比例相同。3C产品广告支出约占总营收的7%。

2014年vs2015年各行业类别广告营收对比

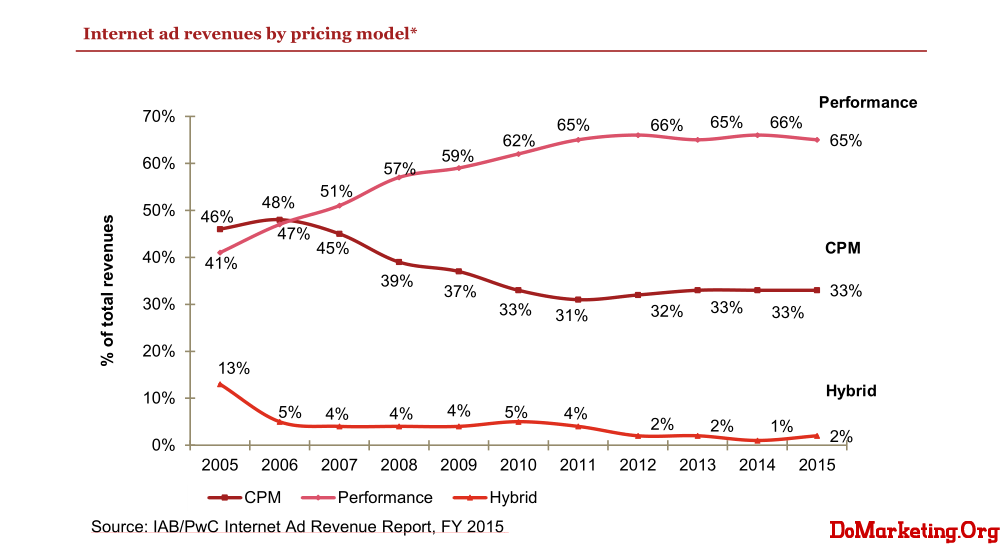

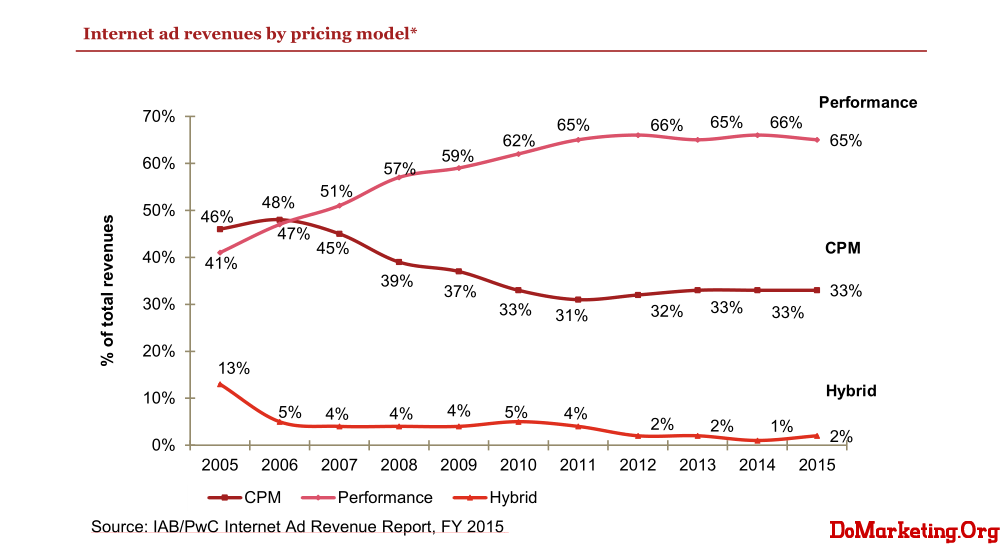

8.不同定价模式收入状况

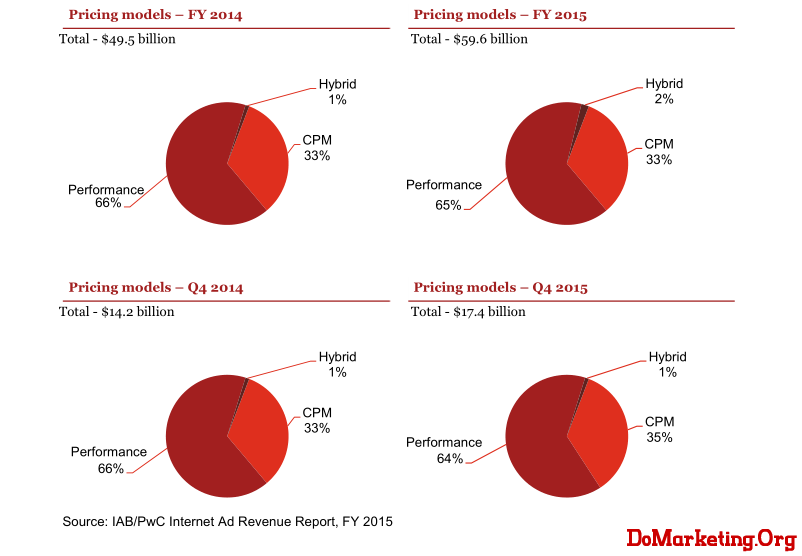

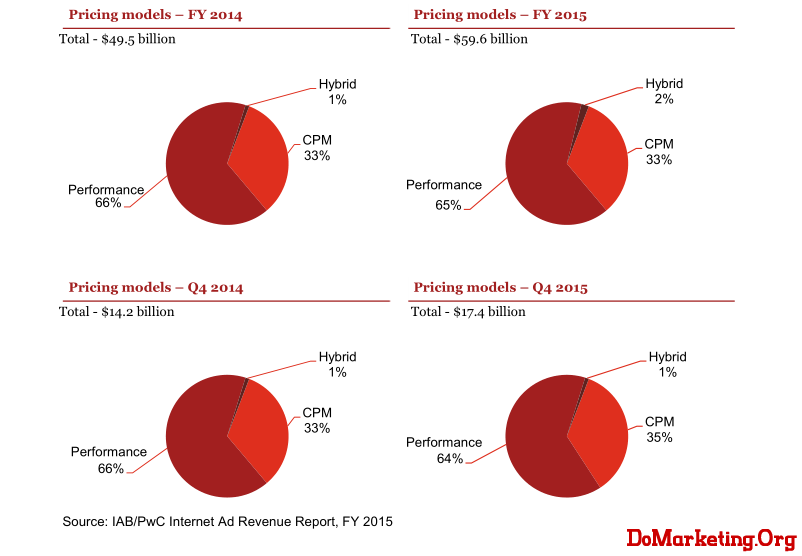

2015年按照效果付费模式的广告约占总营收的65%,较2014年的66%略有下降。按照CPM结算的广告约占33%,与2014年保持一致。2015年混合定价模式收入占比约为2%,比2014年上升1%。

从2006年起,效果付费模式一直是互联网广告采用的主流定价模式。2015年效果付费广告收入占比65%,较2014年的66%略有下降。以CPM模式结算的广告占比33%,与前两年持平。混合定价模式则一直维持在2%左右的水平。

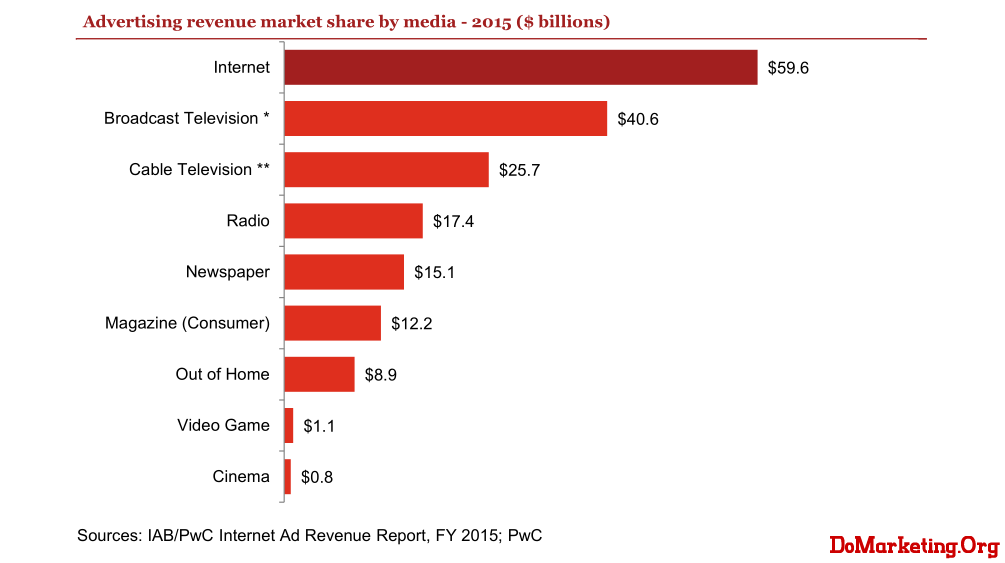

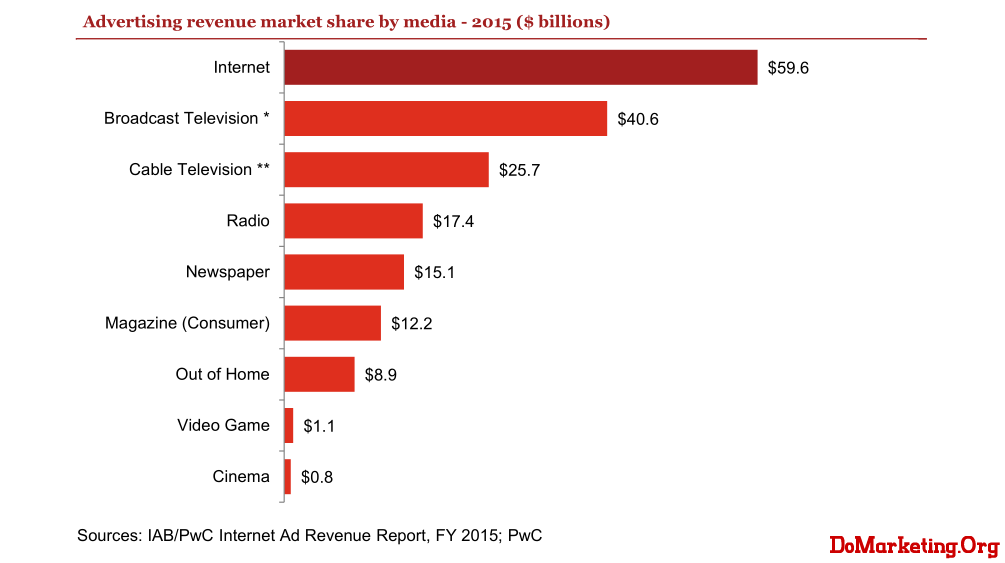

互联网广告依然是美国广告市场最为主要的收入来源。目前互联网广告收入几乎是电视媒体(广播电视和有线电视)媒体收入总和的90%。

2015年不同媒体类别营收对比

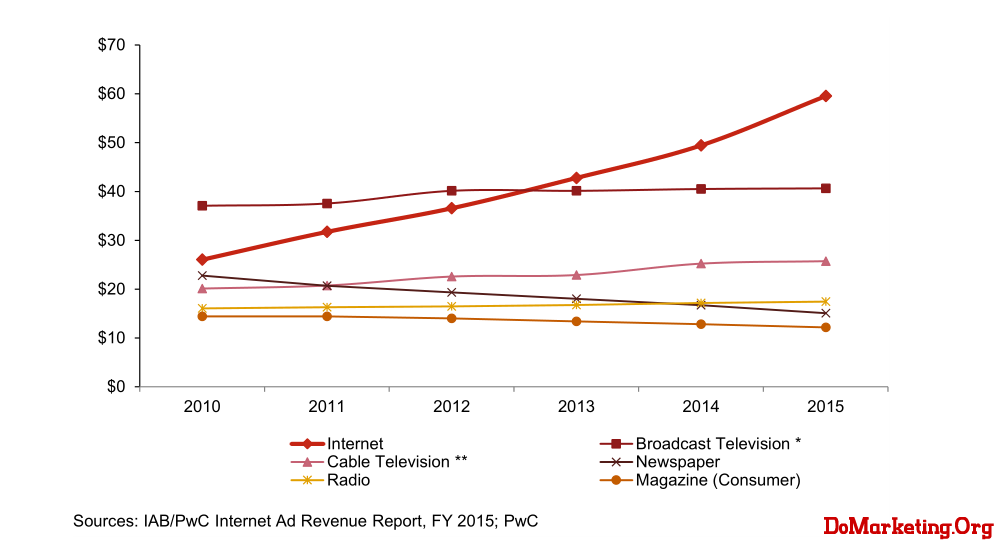

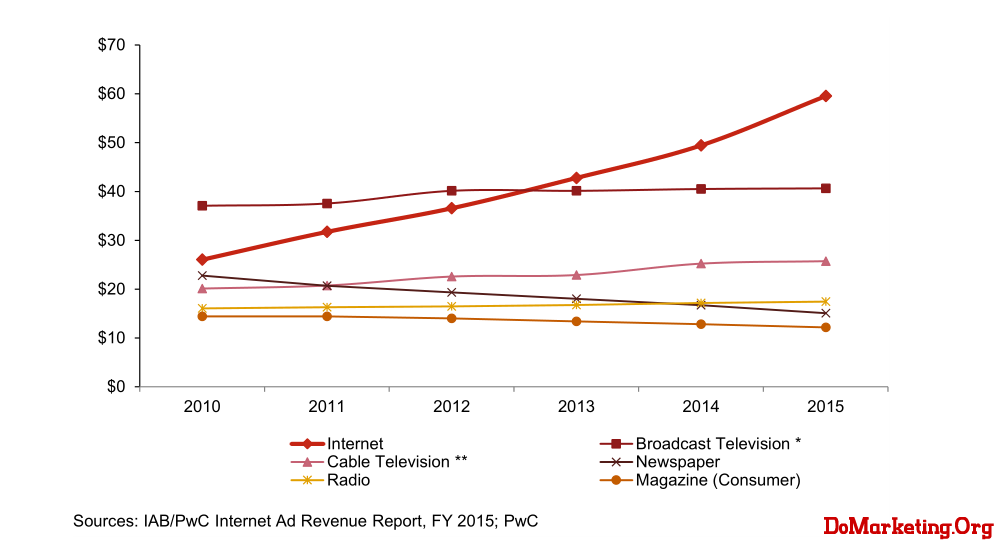

从2010年起,互联网媒体开始以两位数的强劲增长逐步超越其他传统媒体形式,并在2011年和2013年超过了传统媒体中占据重要地位的有线电视和广播电视份额。这是其他媒体形式所未曾企及的。

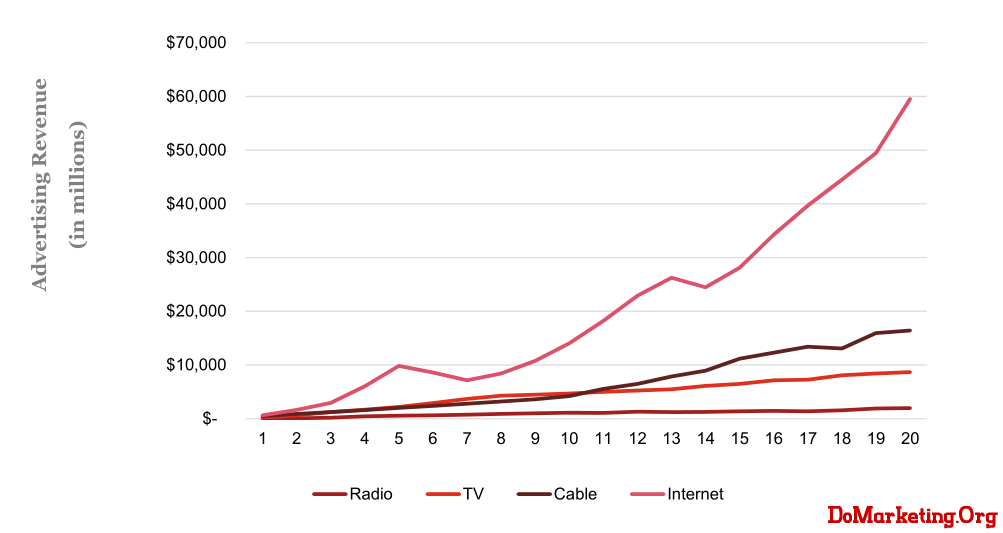

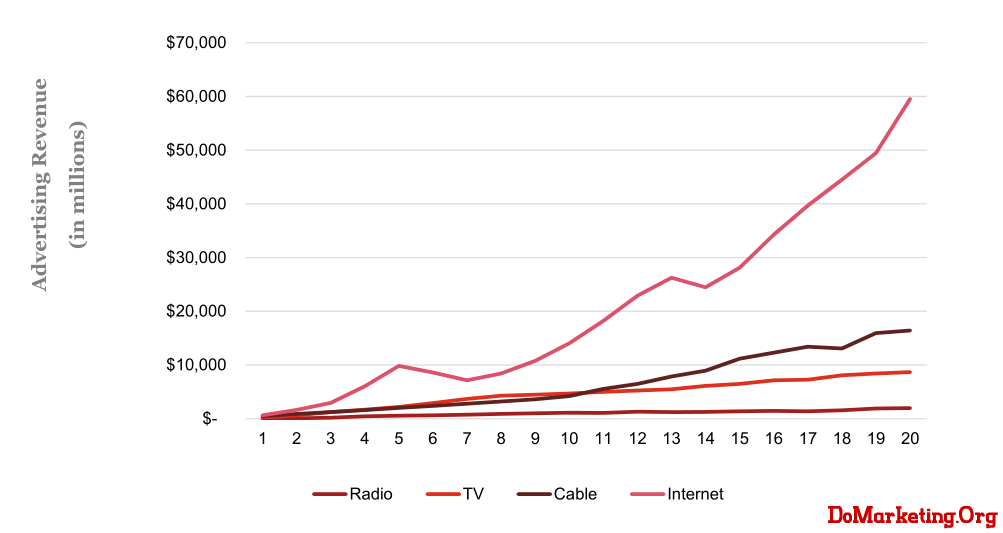

2015年是互联网广告售卖以来的第20个年头。从过去20年的发展态势来看,与另外三个主要的电波媒体类别相比,互联网的发展速度是前所未有的。

1996-2015年主要媒体发展趋势

“移动广告的惊人增长体现了营销者们长期以来对移动媒体的极度重视。同时,我们也看到了数字视频的强大发展潜力,我们有理由相信未来品牌与媒介购买方将在即将到来的数字内容时代开启令人瞩目的未来。”

本次营收大涨的驱动主力源自以下三个方面:

1. 移动占总营收的最大份额35%,移动广告总计207亿美元,同期增长66%;

2. 视频广告(非移动端)继续保持两位数的增长,营收总计42亿美元,较去年增长30%;

3. 在所有可监测数据的广告平台形式中,社媒广告的贡献率紧跟移动广告之后,总计109亿美元,较2014年提升55%。

今年也是双方合作发布此项报告的第20个年头,报告除了总结2015年数字广告表现外,还回顾了20年来美国数字广告发展历程,并进行了分析对比。

1.2015年度营收情况

2015年数字广告总营收596亿美元中,四季度增长明显,达174亿美元,远超三季度147亿美元记录,环比增长18.3%;于2014年同期142亿相比,同比增长22.8%。

2015年vs2014年营收同比、环比

2.2005-2015数字营收回顾从过去10年的数据中可以得出,2015年的CAGR(年度复合增长率)达17%,远超美国GDP同期3%的增幅。2010年后,互联网广告受到移动广告100%CAGR(而非移动CAGR为9%)增长引擎驱动,实现前所未有地高速增长。

2005-2015年数字广告(非移动&移动)年度营收对比

3.季度性增长特征明显从过去10年的季度数据发现,伴随每年一季度营收下降后,四季度营收一般会呈反弹上升趋势。尽管有明显的淡旺季之分,但自2010年后,一季度营收仍会超出前年三季度广告营收。2015年四季度营收也是有史以来首次打破170亿美元营收记录。

1996-2015年季度性营收趋势

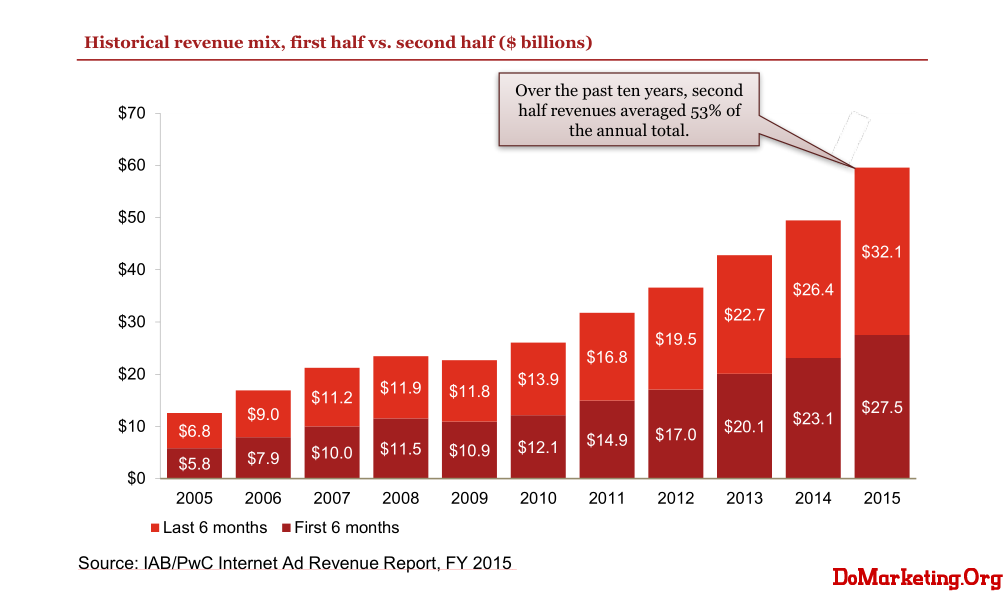

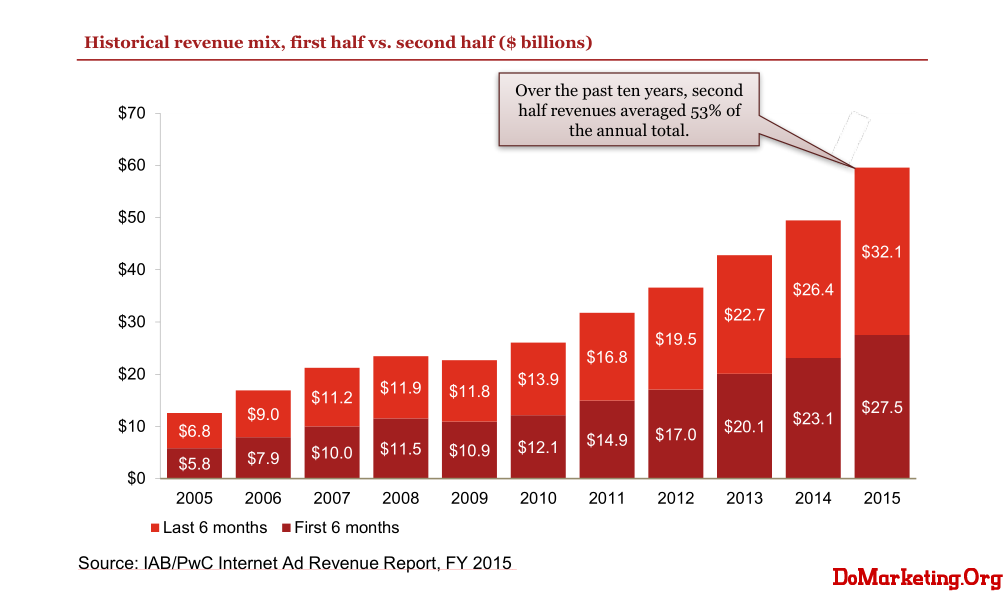

从半年数据来看,下半年营收一般高于上半年。2015年下半年总营收达321亿美元,占全年总体的54%,而过去10年中,下半年占全年总营收的平均比例为53%,2015年较2014年同期增长57亿美元。

2005-2015年半年度营收趋势

4.前十位广告公司为营收主力

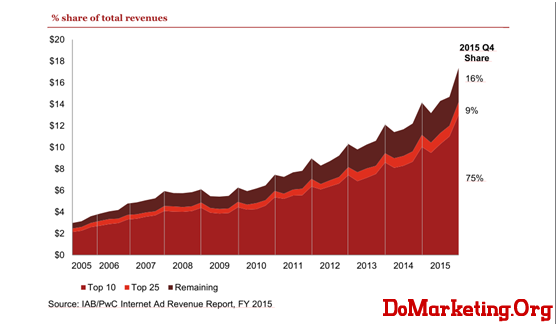

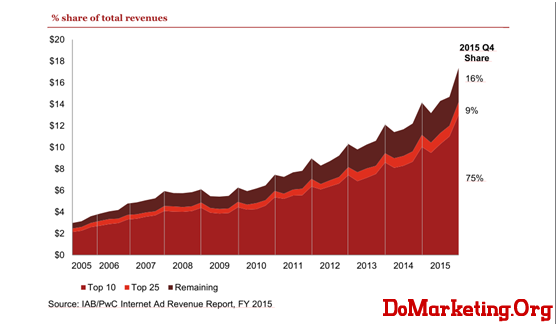

从2005-2015年间,前10位广告公司对整体营收具有主导作用,大约占到全年营收69%-75%。从2015年四季度看,排名前10位的广告公司营业额占互联网广告总收入的75%,比2014年同期记录的71%略高。排名11-25的广告公司占2015年四季度营收的9%,比2014年的11%有所下降。

2005-2015年广告公司营收贡献

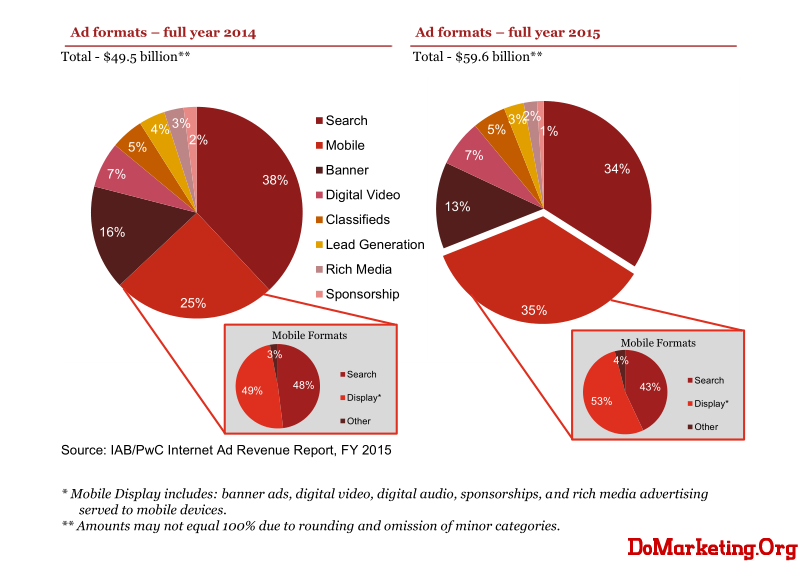

5. 2015年不同广告形式表现PC向移动端迁移,2015年非移动搜索广告占总营收的34%,较2014年同期下降了38%。而2015年搜索总体营收为205亿,较2014年总额190亿提升了8%。

非移动展示广告收入139亿美元,约占总额的23%,与2014年同期135亿(占比27%)相比上升3%。2015年展示广告主要由banner广告收入77亿(占比13%)、视频广告收入42亿(占比7%)、富媒体广告收入13亿(占比2%)以及赞助广告收入6.49亿(占比1%)。

2015年不同广告形式份额总体占比

2015年非移动分类广告营收为28亿(占比5%),比2014年同期的27亿(占比2%)上升2%。2015年非移动引导性销售约为18亿,占比3%,比2014年同期的19亿(占比4%)下降了6%。

6.2006-2015 年广告形式表现趋势

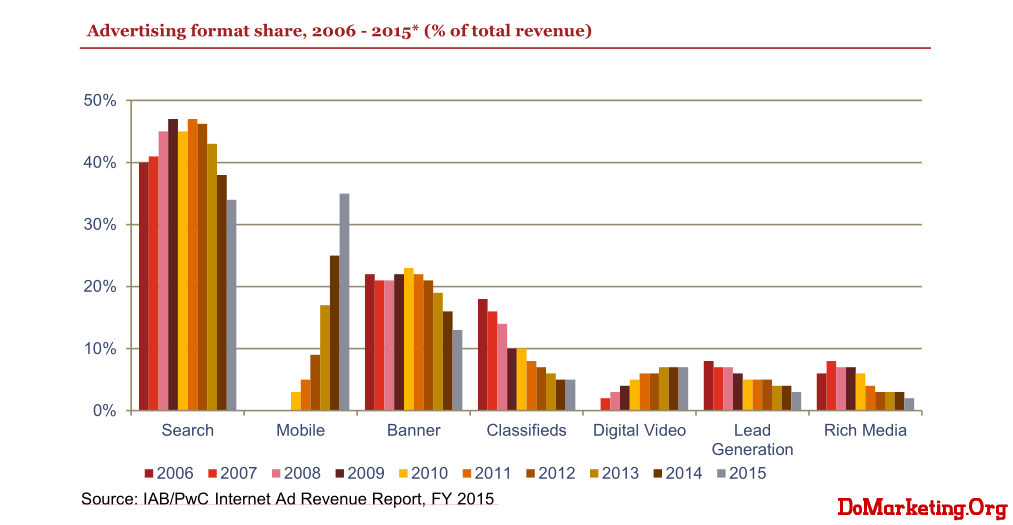

移动广告目前已跃升至2015年度营收的最大份额35%,此前2013年和2014年分别占比17%和25%。同时,在融合其他一些广告形式之后,移动广告类别也变得多种多样。

2006-2015年不同广告形式营收对比

伴随眼球经济向移动端转移,展示广告和搜索广告均开始转向移动端发展。将移动广告按照单一门类来看,其在总营收中占比为35%,较2014年25%提升10个百分点。若将包含移动的搜索以及展示广告算在一起,搜索广告几乎占到总营收的一半。伴随移动与展示广告形式上的融合,2015年包含移动的展示广告份额已从2014年的40%增长到2015年的42%。

2015年vs2014年主要广告形式(是否包含移动)份额对比

注:此处社媒广告指所有社交平台推送的广告,平台涵盖社交网站、社交游戏以及移动应用,包括台式电脑、便携式电脑、智能手机和平台电脑等所有屏幕设备。

2012-2015年度社媒广告营收趋势

7.各行业类别广告营收状况

按照行业类别看,零售业仍然是互联网广告支出最高的行业,占据2015年全年广告营收的22%,高于2014年营收总额21%的记录。金融服务业和汽车行业的广告支出相当,分别各占2015年互联网广告营收的13%。电信企业和旅游休闲产业同时位居营收第三位,各占互联网广告总营收的9%,与2014年的营收比例相同。3C产品广告支出约占总营收的7%。

2014年vs2015年各行业类别广告营收对比

8.不同定价模式收入状况

2015年按照效果付费模式的广告约占总营收的65%,较2014年的66%略有下降。按照CPM结算的广告约占33%,与2014年保持一致。2015年混合定价模式收入占比约为2%,比2014年上升1%。

2014年vs2015年不同定价模式份额占比

2005-2015年不同付费模式营收趋势

9.不同媒体广告收入状况互联网广告依然是美国广告市场最为主要的收入来源。目前互联网广告收入几乎是电视媒体(广播电视和有线电视)媒体收入总和的90%。

2015年不同媒体类别营收对比

2010-2015年不同媒体营收趋势

2015年是互联网广告售卖以来的第20个年头。从过去20年的发展态势来看,与另外三个主要的电波媒体类别相比,互联网的发展速度是前所未有的。

1996-2015年主要媒体发展趋势

“移动广告的惊人增长体现了营销者们长期以来对移动媒体的极度重视。同时,我们也看到了数字视频的强大发展潜力,我们有理由相信未来品牌与媒介购买方将在即将到来的数字内容时代开启令人瞩目的未来。”

——Randall Rothenberg,IAB 总裁兼CEO

相关热词:美国数字广告

上一篇:2016全球公关公司排行榜Top 250

下一篇:易观:2016年Q1中国互联网广告运营商市场规模达542.5亿元人民币